ピークアウトする北米自動車市場、主戦場はセダンからSUVへ:IHS Future Mobility Insight(12)(1/4 ページ)

2018年がピークとなった米国経済と合わせて、2019年以降の米国の自動車市場も減衰に転じる。その米国自動車市場では、セダンからSUVへの移行が急激に進んでおり、自動車メーカー各社の生産戦略にも影響を与えている。

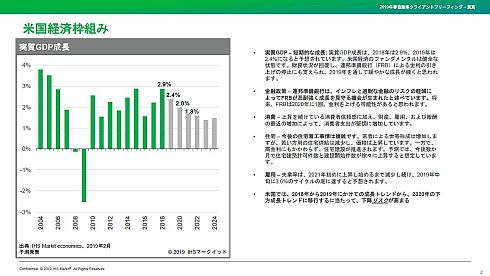

自動車市場は、販売と製造の両面で経済状況と密接な関係を持っている。2018年の米国経済は、個人消費と設備投資が旺盛で、GDPで2.9%という高い成長率を遂げた。しかし、この先の見通しについては、非常に厳しい状況が待っていると予想せざるを得ない。

先日、連邦準備制度理事会(FRB)は、2019年中にあと1回行う予定だった長期金利の引き上げを取りやめた。金利の引き上げをちゅうちょするということは、先行きの景気後退を示唆している。また、米国において自動車の販売と密接な関連がある住宅の着工件数も2022年あたりをピークに減少に転じることが予測されている。

米国の経済は2018年がピークだった。そして、今後2022年あたりまで経済成長率は鈍化していく。この経済全体の停滞感が、自動車の販売にも影を落とすことは間違いのないことだろう。

自動車の小売価格が上昇し、さらにローン金利が毎年上昇しているという事実もある。現在、自動車1台当たりの平均小売価格は3万米ドル(約334万円)程度にもなっている。さらに、ローン期間が60〜72カ月と長期化している。これらはいずれも自動車販売にとってネガティブ要因となる。

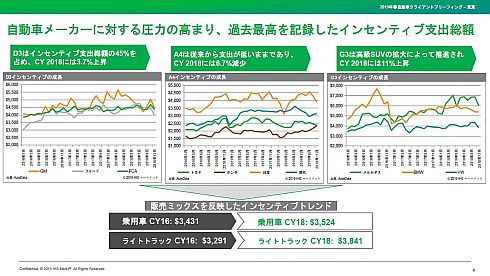

このような状況の中、各自動車メーカーはディーラーに対するインセンティブ(販売奨励金)を積み増している。しかし、インセンティブの増加はメーカーの収益率を下げるとともに、下取り価格も下落させる。また、将来的にメーカーのブランド価値を毀損する可能性もあるもろ刃の剣だ。メーカーとしては抑制すべきものだが、停滞化する経済状況で販売台数を確保するためには、インセンティブという手段を使わなければならないという厳しい状況にある。

インセンティブの平均は、乗用車とライトトラックを含めたライトビークル※)で1台当たり3500米ドル(約38万9000円)程度となる。ただし、価格が高い高級車はインセンティブも高くなることから、高級車を多く持つトヨタ自動車やドイツの自動車メーカーは高くなる傾向がある。

※)ライトビークル:総車両重量評価で、北米では6.3トン以下、その他の地域では6トン以下の自動車のこと

2018年は“在庫調整”の年に、売れないセダンからSUVへのシフト

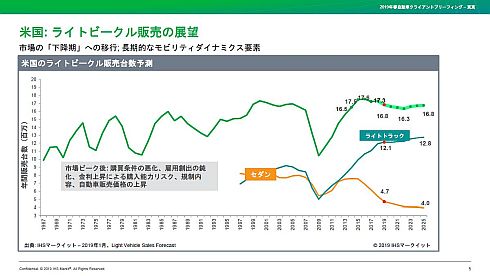

米国市場におけるライトビークルの販売台数も今後は下落する予測だ。IHS Markit Automotiveでは、前年比で若干の減少となった2018年の1730万台からさらに市場の下落が続き、2022年には1630万台になると予測している。2022年を底にして、以降は買い替えのサイクルに入り2025年には1680万台まで回復するだろう。

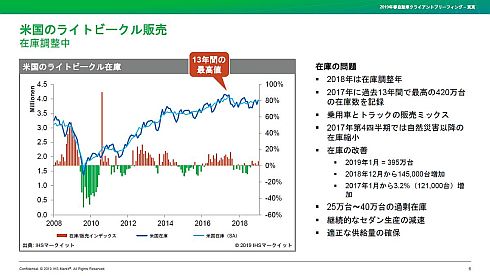

近年の米国市場で顕著な傾向となるのが、セダンが売れないことだ。ライトビークルの販売台数は、2010年のリーマンショック後から毎年増加を続け、2016年の1760万台でピークを迎えている。以降は頭打ちになったこともあり、2017年には在庫数が過去13年間で最高の420万台になり、各メーカーは生産調整、ディーラーは大幅な値引きを迫られた。

2019年1月の時点でもまだ400万台近い在庫が残っている。そして、その在庫の多くを占めるのがセダンだ。

米国市場の消費者が求めるクルマは、セダンから完全にSUVにシフトした。このため米国の自動車市場では、ライトトラックに分類されるピックアップトラックと大型のSUVが企業の収益を支えていることになる。そして、各自動車メーカーともにセダンを廃止し、新型のSUVを市場投入する動きも共通している。

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- 発熱する繊維で食材を「チン」! 画期的なポータブルバックで狙う食文化の革命

- お年寄りもはっきり聞こえる“曲面サウンド” 急成長のミライスピーカーの秘密

- 「スキルデータ」の活用が製造業にもたらすメリットとは 実践事例と注意点を解説

- コニカミノルタと富士フイルムBIが複合機の調達業務で合弁協議、トナーの提携も

- オリンパスの新CMOが担う「MSA」の役割とは、内向きではなく患者と向き合う

- 生成AIが運用保守困難なシステムを解析 リバースエンジニアリングするサービス

- アップルが温室効果ガス排出量を2015年比で55%以上削減、コバルトの再利用なども

- 「東京ばな奈」の無人店舗 実は“屋外”への第一歩

- 中小製造業の2人に1人が「毎日FAX使う」、DXが進まない要因とは

- 新会社名は「ETRIA」 リコーと東芝テックの複合機開発/生産事業統合へ