ピークアウトする北米自動車市場、主戦場はセダンからSUVへ:IHS Future Mobility Insight(12)(2/4 ページ)

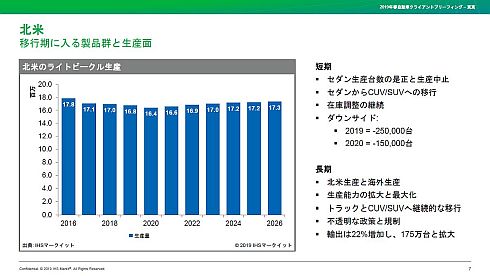

北米の自動車生産台数は1700万程度で推移

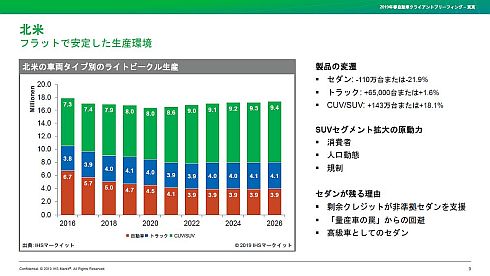

人気のセグメントがセダンからSUVに移ってはいるものの、IHS Markit Automotiveとしては、北米における自動車の年間生産台数が今後大きく下がることはないと予測している。将来的にも、約1700万台程度の数字で推移していくだろう。

ただし、これは全ての自動車メーカーで同様の傾向になるとは言い切れない。セダンから新型のSUVにうまく移行できれば問題はない。しかし、今後も一部の高級セダンを除いてセダン需要が下がる可能性があり、このため従来のセダンユーザーの移行先となる魅力的なSUVをラインアップしていない自動車メーカーや、セダンを主軸にしている自動車メーカーに部品を供給するサプライヤーにとっては厳しい環境が現実化することになる。

また、新しいSUVを用意できた自動車メーカーにとっても今後が安泰とはいえない。まず、急速に需要が高まるSUVに対し十分な供給体制を整備できないことがある。例えば日本の自動車メーカーの場合、北米でのSUVの生産能力が足りず、不足分を日本の工場から輸入するという流れもここ数年見られる現象だ。これが続くようであれば、北米の自動車生産台数には反映されないだろう。

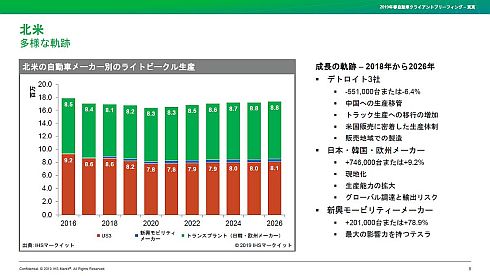

セダンを廃止するデトロイト3社、新型SUVで需要を確保できるか

GM(General Motors)とFCA(Fiat Chrysler Automobile)は、既にセダンの生産中止を発表している。フォード(Ford Motor)も同様の動きであり、SUVやクロスオーバーSUVの導入でセダンの生産中止分を補完する計画だ。しかし、この計画がスムーズに進むとは考えにくい。各社から多くのSUVが市場投入されることにより、このセグメントの競争が激化するからだ。

IHS Markit Automotiveとしては、これらデトロイト3社で将来的に約55万台の生産減を予測している。一方、日本や韓国、欧州の自動車メーカーは、2026年までの8年間で約75万台の生産増を予測している。これは、生産の現地化が進むと考えられるためだ。

ただしこの予測には、米国大統領のドナルド・トランプ氏が策定を進めている「通商拡大法232条」に関する交渉の行方を含んではいない。今後米国と各国との交渉がスタートするが、最悪の場合、25%の追加関税や数量規制の導入、さらなる現地生産化の要請など、トランプ氏には幾つかのカードがある。いずれも日本の自動車メーカーにとっては避けたいものだが、もし一部でも導入が決定すれば、新たな生産戦略を構築する必要に迫られる。しかし、これに関しては今の時点ではどうなるか予測はできない。

日本と欧州の自動車メーカーは、米国への輸出を減らし現地生産を増やす方向の動きを強めることが予測できる。これらの施策が、関税や為替変動のリスクを回避し、完成車の輸送コストと販売までの時間的ロスを最小にできる効率的な方法だからだ。

これらとは異なった環境にあるのが、テスラ(Tesla)に代表される電気自動車(EV)を中核とする新興メーカーだ。テスラの他にも電動ピックアップトラックを手掛けるリビアン(Rivian Automotive)などがある。

IHS Markit Automotive、これらの新興メーカーが市場に大きな影響を及ぼすような生産台数と販売台数を近々に実現するとは思っていない。その生産台数は、2026年に20万台を少し上回る程度で、その大半をテスラのEVの廉価版となる「モデル3」と「モデルY」が占めると考えている。

Copyright © ITmedia, Inc. All Rights Reserved.

製造マネジメントの記事ランキング

- コニカミノルタと富士フイルムBIが複合機の調達業務で合弁協議、トナーの提携も

- 中小製造業の2人に1人が「毎日FAX使う」、DXが進まない要因とは

- オリンパスの新CMOが担う「MSA」の役割とは、内向きではなく患者と向き合う

- 製造業DXで日本が欧州から学ぶべき点、学ばなくてもよい点は何か

- 見積もり時間をゼロに 部品の納期と金額を即時算定するミスミの新システム

- パナソニックとリオンが「次世代補聴器」を共同開発へ アライアンス締結

- 試行フェーズを脱した通信業界の生成AI活用 MWC 2024レポート(後編)

- 日本の時間当たりの賃金は高いのか? 平均時給を国際比較してみる

- 生成AIを前提に通信網やデバイスが変化していく MWC 2024レポート(前編)

- 新会社名は「ETRIA」 リコーと東芝テックの複合機開発/生産事業統合へ